皆様こんにちは!マイホーム不動産の広報すずきです。

今日は「マイホームを購入する時の流れ:第一弾」として、予算の決め方でおすすめの方法をざっくりとお話ししていきたいと思います。

それではいきましょう!

住宅の予算はお家を見ていくとだんだん上がってしまう方が多いので、最初は少な目のご予算でスタートしていくのがおすすめです。

物件を実際にご覧いただくと良くおわかり頂けるのですが、予算の中で見始めても、100点満点の物件はありません。

とてもシビアなお話しになってしまうのですが、ほとんどのお客様はご自分の予算の1.5倍の物件で満足される事が多いんです。

例えば3,000万円のご予算で見始めると、4,500万円の物件で「ああ、ここに住みたい!」と思う方が多い、ということですね。

5,000万円のご予算の方でしたら、7,500万円くらいの物件で満足される事が多い、ということです。

もちろん個人差はありますがそれくらい、マイホームのご予算とご本人の要望は、かけ離れていることが多いという事があることを、まず知っておいて頂きたいですね。

「うちはお金が無いから、我慢しないといけないのかな。」

なんて言うのも、少し違うんです。

何故なら予算が大きい方も、ご自分の予算では満足しない事が多いので何かしらの欠点に目をつぶらないと不動産の購入はできません。

むしろ予算内で妥協点を見つけられない方は、いくらお金があっても満足する事がありません。

こんな風にほとんどの方は「買いたい物件と予算の間に、1.5倍ギャップがある事」を知っておいて頂くと良いと思います。

この1.5倍のギャップが無いお客様がたま~にいらっしゃるのですが、こういう方はデータ分析力がすごいと思います。

不動産サイトで掲載されている物件をパーっとご覧になって、「ああ、自分のこの希望を全部入れるのはこの予算では難しいな。」と自分で結論を出していらっしゃいます。

驚いて、「もう何年も分析されているのですか?」と聞くと、「いいえ、まだ見初めです。」とお話しされます。

「まさか!もしかしてAIですか?」(←疑いすぎの人)

と思うくらい、そのあたりの不動産営業よりもずっと相場感に長けていらっしゃるので、予算に理想物件とのギャップがあまりないんですね。

どうしてこんな風におわかりになるのか?すごいなあ、と感心してしまいます。

失礼いたしました、話を戻します。

物件価格は上を見るとキリがないので、まずは家にかける予算を決める方がほとんどだと思います。

長くなるので簡単に参ります。

家に出す自己資金+住宅ローンの借入金額=家の購入に欠ける総予算

大体の方はご自分で考えて、「物件だけのご相談」にいらっしゃる場合が多いです。

しかしご自分だけで予算を決める場合、住宅ローンの借入金額に無理がありそうな場合や、自己資金を全部投入しようとするなどの少し無謀なお考えで物件探しを始める方も、少なくありません。

マイホーム不動産では、あまり無理をして家を購入する事は推奨していません。

本音を言えば「物件価格が高い方が手数料もたくさん頂けて嬉しい!!」のですが、あまりにも会社の利益を優先してお客様に無理をさせるやり方だと、マイホーム不動産自体が良心の呵責に苛まれ、仕事を続けられなくなる恐れがあるからです。

「本当は高い物件をおすすめしたい!」のを必死にこらえて、できるだけゆとりのある資金計画ができるようにアドバイスさせて頂きます。

先程のお話しで出てきた様に、要望が膨らみ過ぎると、予算を上げざるを得ないこともあります。

なのではじめの一歩は「無難でシビアな資金計画!」そこから相談を頂くのを推奨しています。

それではマイホーム不動産が考える無難でシビアな資金計画とは何か?

解説していきます。

まず、自己資金はできるだけお手元に残しておくのがおすすめです。

今は住宅ローンの金利がマイナス金利と呼ばれるくらい安い時代です。

そして現金が手元にあるうちは「何かあったら使える」という精神的・物理的な余裕ができます。

その分を住宅に全て使ってしまうと、何か他の事柄で支出があった時に困ってしまいます。

しかし手元に現金がある場合、住宅ローンを繰り上げ返済する事以外に、いくらでも用途が広がりますね。

ですのでなるべく手元に現金が残るように、住宅ローンを組む予算を立てるのがおすすめなんですね。

さて次に大事なのは「住宅ローンの借入額を決める」という事です。

住宅ローンの借入額の決め方としては、大きく分けて次の2通りがあります。

①借入可能額を年収から割り出す(おおよその上限額を算定)

②お支払い可能額から(月々のお支払額から、おおよその借入金額を決める)

この二つのうち、マイホーム不動産のおすすめは②の「お支払い可能額から住宅ローンの借入額を決める」になります。

ボーナス払いは変動する可能性を考え、できればボーナス払い無しの月々払い、最長期間で算出をしてみましょう。

そして出てきた借入金額と自己資金を合わせて、物件購入の総予算を決めます。

(*金利などの諸条件にもよりますが35年の住宅ローンの借入額は、100万円ごとにおおよそ約3,000円前後が増減すると覚えておくと便利です。)

下記のお支払い額も、参考にして頂けたら嬉しいです。

【借入期間:35年 金利:0.5% 元利均等返済】の場合のお支払額〈*()内は金利1.5%の場合〉

借入金額1,000万円→25,958円(30,618円)

借入金額2,000万円→51,917円(61,236円)

借入金額3,000万円→77,875円(91,855円)

借入金額4,000万円→103,834円(122,473円)

借入金額5,000万円→129,792円(153,092円)

借入金額6,000万円→155,751円(183,710円)

まずはこちらで、シビアな借入額を割り出して頂くと良いですね。

ご年収・ご年齢・自己資金・奨学金やカーローンなどの現在の借入額・お子様の人数などを考えながら、初めの時点でしっかりと予算に向き合うのがおすすめです。

物件を見始めて予算を落とすのは、精神的にかなりストレスがかかるからです。

そりゃそうですね、5000万円の物件と4000万円の物件は全然違います。

5,000万円の物件を見ていたのに、実は4,000万円の物件予算がベストだった・・・。

という方はがっかり度がとてつもなく高く、精神的なダメージで買い時を逃してしまい、更に年齢を重ねてローンの期間が短くなり、さらに予算が下がり一生賃貸に・・・。

というパターンは、実はそれほど少なくはありません。

そうなるとそもそも「家賃がもったいない」と、家を買いにきた本来の目的がおざなりになってしまいますね。

予算でガッカリしていたのに、さらに予算がどんどん限られていきます。

それとは反対に、年齢が進むほど物件を探す範囲も狭くなっていく方が多いんです。

理由は「お子様の学校や保育園、習い事などお子様の生活スタイルが加わるから」が一番多いですね。

まずしっかりと予算をたて、まずは無理しない金額の物件を見ていくのがベストです。

最初にシビアな物件価格から見始めれば、どうしても良いと思える物件が無い場合にお支払いとのバランスを考えながら、予算を上げていくこともできます。

というよりも多くの方は、物件を見ていくうちに、だんだんと予算上げをされます。

最初のご予算で一通り物件を見ても、満足されない方が比較的多いんですね。

おそらく見初めの段階では、前例となる比較対象が少ないからなのかもしれません。

なので予算が上がる事を踏まえつつ、「この物件だと月々の支払いがいくらになるのか?」を意識しながら物件を見てみると良いのではないでしょうか。

その為一番初めにしっかりと、予算の相談からして頂くのがベストだと思います。

できればご予算組みの時点から、ぜひマイホーム不動産にご相談くださいませ。

この記事が少しでも皆様に楽しんで頂けたなら、とっても嬉しいです!

八王子市周辺で不動産を売りたい方、お探しの方は、ぜひお気軽にお声がけください。

お電話での相談はTEL:042-634-9527(東京都八王子市南町にございます)にお願いいたします。

(*火曜日水曜日定休/9:30~18:00)

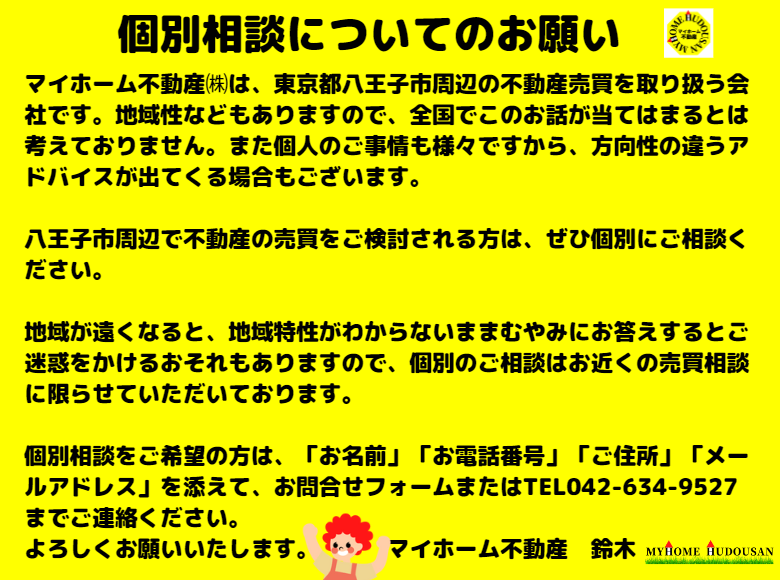

(マイホーム不動産では率直なアドバイスを心がけており、八王子市周辺で「新築戸建」「売地」「中古戸建」「中古マンション」を購入希望の方、「土地の売却」「戸建売却」「マンション売却」希望の方は、個別相談もお受けしております。)

皆様のお越しを心よりお待ち申し上げております。

それではまた!

ご来店予約と、メールでのご質問もこちらから

かんたんAI査定

かんたんAI査定不動産査定AIが即査定額をお答えします無料

※30秒査定は物件データベースを元に自動で価格を計算し、ネットで瞬時に査定結果を表示させるシステムです。